Какой банк выбрать в 2024 году: исследование Go Mobile

Об исследовании

После 2022 года некоторые банковские приложения удалили из основных сторов, из-за чего часть данных для этих приложений невозможно получить из открытых источников. Чтобы исследование оставалось объективным, в 2023 году мы разделили наш отчет на две части:

-

Рейтинг банковских приложений, которые удалили из App Store и Google Play — Сбербанк, ВТБ, Газпромбанк, Банк «Открытие», Тинькофф, Совкомбанк, МКБ, Росбанк, Банк «Санкт-Петербург», МТС Банк, Банк Зенит.

-

Рейтинг банковских приложений, которые остались в App Store и Google Play (к августу 2023) — ЮниКредит Банк, Райффайзенбанк, Хоум Банк, Ак Барс Банк, Абсолют Банк, Банк Авангард, Ренессанс Кредит, ОТП Банк, Кредит Европа Банк, Экспобанк, Почта Банк.

Всего в этом году мы проанализировали приложения 22 банков.

Скачать исследование Go Banking 2023 можно по ссылке.

В 2017 году, когда мы сделали первое исследование, всерьез развитием мобильных приложений занимались лишь несколько топовых игроков. Уже тогда мы понимали: качество мобильных активов будет критическим аргументом при выборе банка пользователями. Так и получилось. С тех пор мы ежегодно выпускаем публичный отчет с трендами рынка и рейтингом банков.Последние два года банки вышли из топа спендеров в мобайле. Однако мы решили не прекращать традицию. В 2023 году переработали методологию и рассказали, как банки адаптируются к изменениям на рынке.

Екатерина ГладковаCOO Go Ahead

Екатерина ГладковаCOO Go Ahead

Ситуация на рынке

По данным Банка России, в 2022 году прибыль банковского сектора упала в 12 раз. Однако, несмотря на сложившуюся ситуацию, в 2023 рынок вернулся к стабильному росту.

35 из 50 крупнейших банков находятся под санкциями, но это не помешало им заработать 2,4 трлн ₽ с января по сентябрь 2023. Ожидаемая прибыль банков к концу года — рекордные 3 трлн ₽. Драйверы роста: ипотека, корпоративное кредитование и размещение выпусков ОФЗ.

Более 10 млн установок в 2023 году получили банки, приложения которых не были удалены из App Store и Google Play. Это на 425 тысяч меньше, чем в 2022 году. Банки, которые попали под санкции, размещались в альтернативных магазинах — Huawei AppGallery, GetApps и других. RuStore — самый востребованный среди российских альтсторов. В нем можно скачать 15 из 22 банков.

Ключевые тренды

-

Ускоренный переход на отечественные IT-решения. ВТБ, Газпромбанк и ещё два банка уже перешли на отечественный TLS-сертификат шифрования. А к 2025 году банки планируют полностью перейти на отечественные системы управления базами данных.

-

Продолжение дедолларизации. С начала 2023 года ЦБ начал проводить операции в китайских юанях. Российские компании перестраивают внешнеторговые операции и накопление внешних активов в пользу преимущественного использования валют дружественных стран.

-

Внедрение цифрового рубля. С 1 августа 2023 цифровой рубль стал официальной третьей формой национальной валюты наряду с наличными и безналичными.

-

Рост конкуренции между банками на финансовых маркетплейсах. Здесь пользователи могут видеть предложения разных банков и сравнивать их условия. Это заставляет банки формировать все более конкурентоспособные предложения для клиентов.

-

Развитие банками собственных платёжных сервисов. Привычные методы оплаты телефоном после ухода Visa и Mastercard больше не работают. На смену им пришли SberPay, Tinkoff Pay, Alfa Pay, — альтернативные платежные сервисы, которые пока действуют на базе Android.

-

Расширение спектра небанковских услуг и развитие экосистемности. Российские банки активно выстраивают экосистемы и развивают в рамках приложения повседневные онлайн-сервисы.

Основной тренд года — быстрые и простые платежи. Появляются различные pay-cервисы, новые методы оплаты, например, QR-коды или платежные стикеры, а также трансграничные платежи, которые стали заменой SWIFT. Хотелось бы отметить продолжающийся тренд на цифровизацию процессов: клиенты могут открывать новые продукты, получать документы и подписывать их в любой точке мира прямо в приложениях банков. Еще одним ярким трендом финтех рынка являются супераппы: клиент может решить все свои вопросы в рамках одного приложения, бренд тем самым привязывает аудиторию к своим цифровым продуктам.

Денис ЦыбулинРуководитель проектов Совкомбанка

Денис ЦыбулинРуководитель проектов Совкомбанка

Банковские приложения — топ-2 интерес при использовании смартфона

В 2023 году банковские услуги стоят на втором месте по интересу пользователей смартфонов. На первом месте — мессенджеры. А по данным Mediascope, охват финансовой категории в 2022 составил 72% населения России старше 12 лет.

Мы проанализировали аудиторию юзеров мобильного банкинга и их интересы. Вот, какие выводы получили:

-

53% пользователей приложений банков — женщины. Самая многочисленная категория пользователей мобильного банкинга — люди 46–59 лет. На нее приходится 29% всех пользователей

-

На выбор банка больше всего влияет хорошая репутация (60%), проверенный сервис (50%) и высокое качество обслуживания (47%)

-

Самые популярные услуги — мобильный банк (20%), дебетовая карта (18%) и онлайн-банкинг (15%)

-

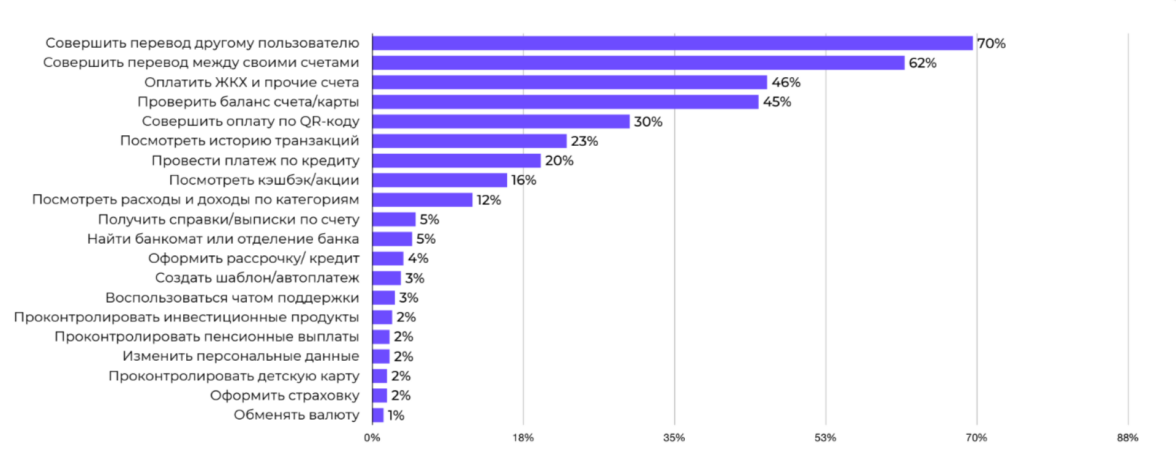

Переводы другим пользователям — самая востребованная функция мобильных приложений (70%). Далее идут переводы между счетами (62%), оплата счетов и ЖКХ (46%), проверка баланса (45%) и оплата по QR-коду (30%).

Перевод другому пользователю — самая востребованная функция мобильного банкинга

Большинство банков смогли адаптироваться к изменениям

Приложения крупнейших российских банков начали удалять из основных магазинов — App Store и Google Play — еще в 2022 году. В 2023 эта тенденция продолжилась. Сейчас 35 из 50 наиболее популярных банков находятся под глобальными санкциями.

Все банки, которые попали под ограничения, использовали web-приложения (PWA), IPA и APK-файлы в коммуникации с пользователями. Также большинство из них смогли найти альтернативные площадки для размещения своих приложений. Банки, которые остались в сторах, наоборот, вообще не использовали эти инструменты.

RuStore — самый популярный российский альтстор среди банков: в нем можно скачать 15 из 22 приложений, которые мы проанализировали. Самые востребованные зарубежные альтернативы — Huawei AppGallery, где есть 17 из 22 приложений, и GetApps (Xiaomi), где доступны 14 из 22 приложений банков.

Основной барьер, который сейчас существует на рынке, — это проблема с дистрибуцией и обновлением мобильных приложений. Наше решение — развитие собственной веб-версии ВТБ Онлайн до уровня мобильного приложения и переход на гибридную технологию в приложении на платформе Android. После удаления ВТБ Онлайн из Play Market и App Store мы, кроме развития своей веб-версии, стали искать новые способы дистрибуции. В частности, теперь ВТБ Онлайн доступен в российских магазинах приложений, например, RuStore.

Юрий ГерасименкоЗаместитель руководителя Департамента цифрового бизнеса, начальник Управления «ВТБ Онлайн»

Юрий ГерасименкоЗаместитель руководителя Департамента цифрового бизнеса, начальник Управления «ВТБ Онлайн»

Большинство действий в банковских приложениях можно сделать в 2 шага

Чтобы совершить основные действия — сделать перевод, оплатить счета и посмотреть историю транзакций — в большинстве банковских приложений нужно 2 шага.

Меньше всего времени занимает обращение в чат поддержки — в большинстве приложений это можно сделать в 1 шаг: прямо с главного экрана. Больше всего времени занимает блокировка карты — в среднем пользователь совершает 4 шага.

Наш ключевой принцип для улучшения пользовательского опыта в приложении: чем проще, тем лучше для клиента. Максимум простоты, открытости и честности, а значит ― меньше кортизола ― стресса и неопределенности во время поиска нужных функций. Также среди принципов выделю: проактивность ― заранее обрабатывать ожидания клиентов и быстро в один клик выдавать решение проблем, с которыми могут столкнуться пользователи, и «бесшовность», чтобы клиент мог решить свою задачу минимальными усилиями в одном интерфейсе.

Максим КирилычевРуководитель платформы мобильный банк. О UX мобильного приложения Тинькофф

Максим КирилычевРуководитель платформы мобильный банк. О UX мобильного приложения Тинькофф

Только 18% банковских приложений используют основные каналы продвижения

По сравнению с 2022 годом основные каналы продвижения глобально не изменились. Яндекс — самый популярный, в нем продвигаются все 22 банка. На втором месте — in-app и MyTarget. Эти каналы продвижения использует 21 из 22 банков. Однако лишь 4 из 22 банков продвигаются сразу во всех основных каналах: Яндекс, VK, in-app, Petal Ads и Mi Ads.

7 из 11 банков, чьи приложения были удалены, размещают интеграции у блогеров во всех основных соцсетях: YouTube, Instagram*, Дзен, VK и Telegram. Несмотря на то, что Instagram* заблокирован, 8 из 22 банков используют его как канал продвижения. А самая популярная площадка у банков для размещения интеграций — Дзен. Его используют 15 из 22 банков.

ASO остается основной точкой роста для банковских приложений

Оптимизация страницы приложения делает ее заметнее в сторе и увеличивает конверсию из просмотра в установку. Эксперты Go Mobile проанализировали визуальную и текстовую оптимизацию, фичеринг, а также рейтинг приложений в сторах.

Комплексная работа с иконкой, видео и скриншотами увеличивает количество установок приложения

Как и в прошлом году, ASO — основная зона роста для банковских приложений. Только 5 из 11 банков уделяют должное внимание визуальной оптимизации, и всего 1 использует видео для увеличения конверсии.

Также ни один из банков не использует фичеринг для улучшение видимости приложения в сторе — за 2023 год приложения банков, которые мы проанализировали, ни разу не попадали в авторские подборки магазинов. Для сравнения, в 2022 году в них были 6 из 20 банков.

Резюмируем

-

Несмотря на санкции, за 2023 год банки заработали рекордные 3 трлн рублей.

-

Главный тренд 2023 — адаптация. Большинство банков использовали веб-приложения и APK-файлы в коммуникации с пользователями, а также искали дополнительные варианты размещения в альтсторах.

-

Банки не до конца освоили новые каналы продвижения после ухода Facebook и Google: менее 20% банков используют сразу все основные источники трафика.

-

ASO остается основным рычагом развития: большинство банков не пользуются этим инструментом в полной мере.

А если вы хотите увидеть больше выводов и узнать всех победителей — можете прочитать полное исследование на сайте.

*Продукты Metа признаны экстремистскими организациями и запрещены на территории РФ.

Лучшее в блогах

Вам понравится

Вопрос о том, кто и как должен отчитываться в ОРД с получением токенов (erid), передачей статистики, заполнением актов и оформлением разаллокации остро стоит для каждого участника рекламной цепочки для исполнения закона о маркировке рекламы (статья 18.1 Закона о рекламе 38-ФЗ) и дьявол, как всегда, в деталях.

Неделя рекламы

Неделя рекламы