Московская недвижимость: как рынок готовится к новой волне роста

Несмотря на снижение спроса и растущую конкуренцию, рынок столичной недвижимости демонстрирует признаки адаптации. Восстановление ипотеки, инфраструктурные инвестиции и цифровизация маркетинга открывают новые возможности для девелоперов и инвесторов. Команда Advelop (группа АДВ) проанализировала ключевые тренды и собрала практические рекомендации по итогам первого полугодия 2025.

Повышение ключевой ставки, несмотря на распространенное мнение о его сдерживающем эффекте, в ряде случаев становится триггером для ускорения сделок. В условиях макроэкономической турбулентности и роста ставки часть аудитории рассматривает покупку недвижимости как способ сохранить капитал. Напротив, при снижении ставки активизируются менее обеспеченные покупатели, ранее не имевшие доступа к ипотеке — такая разнонаправленная динамика стала характерной для первого полугодия 2025 года.

Рынок сегодня реагирует на изменения ключевой ставки, скорее, как на стратегический сигнал, а не на прямой фактор спроса. Несмотря на распространенное мнение о сдерживающем эффекте повышения, в ряде случаев рост ставки выступает триггером для ускорения сделок. В текущих условиях значительная часть аудитории находится в ожидательной позиции: покупатели учитывают, что ставка будет снижаться, и не реагируют прямо пропорционально ее изменениям. Решения о покупке принимаются только при достижении комфортного для них уровня ставки, что делает поведение рынка более сложным и непредсказуемым. Эти факторы важны для маркетинговых и стратегических команд девелоперов, так как требуют адаптации коммуникационных стратегий и подхода к сегментации целевой аудитории.

Структура рынка и лидеры продаж

В июне 2025 года объем предложения на первичном рынке в пределах Старой Москвы составил 47 431 лот (+3% к маю), из которых 41 799 (88%) приходится на квартиры и 5 632 (12%) — на апартаменты. Средневзвешенная цена квадратного метра сохранилась на уровне 562 тыс. рублей. Наиболее насыщенными предложением оказались Южный (8 409 лотов) и Западный (7 284 лота) административные округа*

Новые ЖК в Москве

-

Нарвин ПИК (комфорт).

-

На 1-й Владимирской 47 Реновация (комфорт).

-

На Изумрудной 24к1 КП УГС (комфорт).

-

На Малой Очаковской 7 Реновация (комфорт).

-

На Промышленном 4 Реновация (комфорт).

-

На Светлогорском 7А Реновация (комфорт).

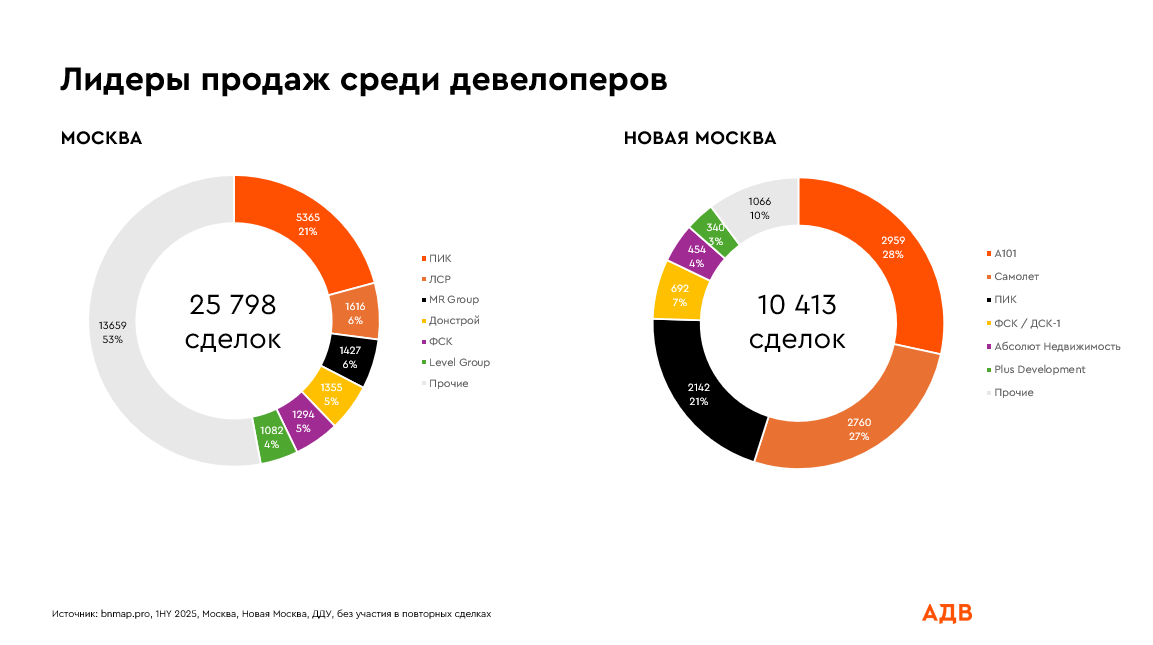

По объемам продаж в Москве среди конкурентов выделяется ПИК, остальные ТОП-девелоперы заняли равные доли рынка. В Новой Москве ситуация противоположная: лидерами стали А101, Самолет, ПИК. Первые два занимают одинаковые доли рынка (погрешность 1%), ПИК продает чуть меньше. Совсем небольшая доля приходится на остальных девелоперов.

Динамика экспозиции и новые проекты

Объем предложения на первичном рынке демонстрирует разнонаправленную динамику по округам. В июне 2025 года в старых границах Москвы экспозиция увеличилась в большинстве округов, за исключением СЗАО и ЗАО, где фиксируется снижение второй месяц подряд. Наибольший прирост предложения отмечен в САО, ЮАО и ВАО. Среди новых проектов стоит выделить жилой комплекс «Нарвин» от ПИК, представленный в сегменте комфорт-класса.

Медиаактивность на рынке

Конкуренция среди девелоперов продолжает обостряться, что отражается на рекламных бюджетах. Стоимость размещений в медиаканалах показывает устойчивый рост, приводя к увеличению общего объема медиаинвестиций. По данным Mediascope, доля наружной рекламы в феврале достигла рекордных 89%*** в структуре медиаразмещений, учитываемых системой. При этом performance-инструменты в мониторинг не входят. Однако в мае зафиксировано первое значительное снижение бюджетов на охватные каналы — совокупный объем вложений составил 998 млн рублей. При этом инвестиции в прессу показали обратную динамику, достигнув рекордных 69 млн рублей (7% от общего объема; оценка по данным Mediascope Мониторинг рекламы в СМИ с эстимацией агентства. Каналы: наружная реклама, пресса, ТВ, радио, OLV).

Выраженное снижение спроса

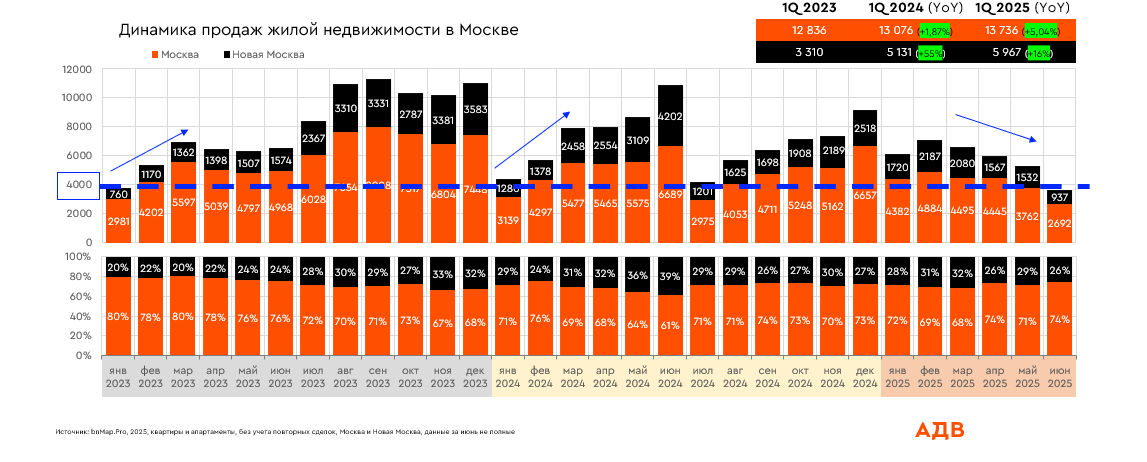

Первый квартал 2025 года закрылся с ростом в 5%** год к году благодаря интенсивному старту в январе-феврале. Однако уже в марте произошло нетипичное для этого периода охлаждение спроса, а во втором квартале снижение продолжилось. В мае объем сделок в старых границах Москвы составил менее 4000 лотов. Из всех сегментов только элитный показывает рост по сравнению с аналогичным периодом 2024 года. В Новой Москве спрос вернулся к уровням 2023 года.

Восстановление ипотечного рынка

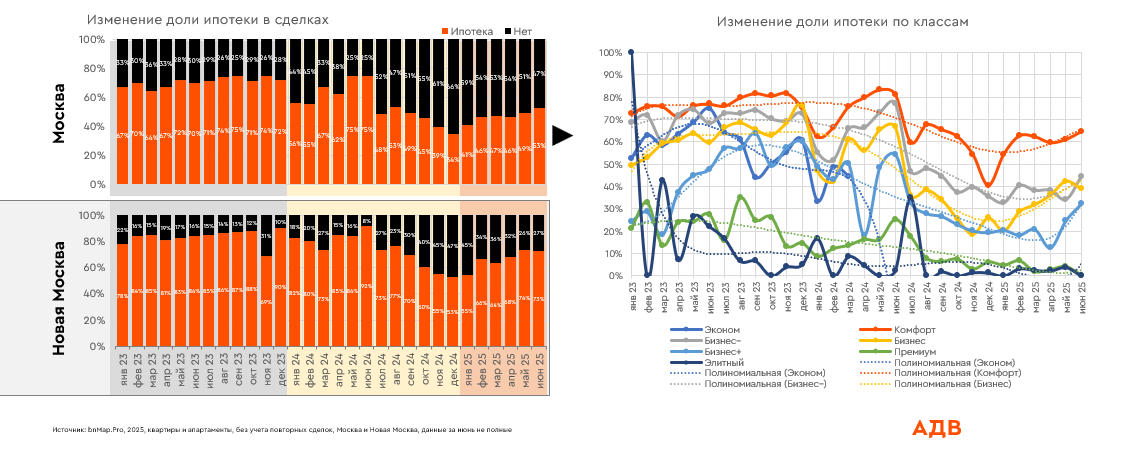

Доля ипотечных сделок продолжает расти во всех массовых сегментах. В Новой Москве, где преобладает комфорт-класс, этот показатель достиг 73%**. Однако новые ограничения ЦБ, введенные с 1 июля 2025 года, могут сократить количество кредитов с низким первоначальным взносом, что потенциально уменьшит долю ипотечных сделок, одновременно повысив их качество.

Регуляторные изменения

Минфин поддержал ужесточение правил семейной ипотеки: теперь покупатели обязаны зарегистрироваться в приобретенном жилье в течение 180 дней и ежегодно подтверждать проживание в течение пяти лет. Эти меры направлены на ограничение использования льготных программ в инвестиционных целях.

Инфраструктурные проекты

В ближайшие годы планируется строительство трех новых линий метро: Рублево-Архангельской, Троицкой и Бирюлевской. Как и в случае с предыдущими расширениями метрополитена, это приведет к активизации строительства и удорожанию жилья в соответствующих локациях.

Текущая ситуация на московском рынке недвижимости характеризуется сложным сочетанием разнонаправленных тенденций. С одной стороны, наблюдается значительное снижение спроса, особенно в массовых сегментах. С другой — постепенное восстановление ипотечного кредитования и реализация масштабных инфраструктурных проектов создают предпосылки для будущей стабилизации.

Ключевыми факторами, которые будут определять развитие рынка в ближайшие месяцы, станут:

-

решения ЦБ по ключевой ставке;

-

результаты новых регуляторных мер;

-

динамика спроса в осенний период.

В этих условиях участникам рынка рекомендуется проявлять гибкость и внимательно отслеживать изменения рыночной конъюнктуры.

Когда рынок становится более волатильным, ключевая задача девелопера — не сосредоточение усилий в одном канале, а диверсификация медиасплита. Важно строить стратегию так, чтобы разные форматы усиливали друг друга и создавали максимальное количество точек контакта с аудиторией. При этом медиасплит нужно рассматривать не только с точки зрения охвата, но и через призму эффективности: какие каналы реально влияют на выбор клиента, а какие работают на долгосрочное доверие и формирование имиджа.Именно поэтому мы используем Total Media Performance: он позволяет перейти от набора отдельных активностей к целостной системе управления медиа.

Евгений БолтовскийДиректор по стратегии и исследованиям Advelop

Подход Total Media Performance дает нам возможность четко видеть, какой эффект приносит каждый канал, и как он влияет на продажи. Это уже не про разрозненные рекламные активности, а про систему, в которой все можно измерить и управлять результатом. ROI Navigator, например, помогает быстро понять, куда лучше вложить бюджет, чтобы он вернулся с максимальной отдачей, и перестроить план буквально в режиме реального времени. Сейчас рынок уходит от базовых метрик охвата и требует показать реальное влияние на бизнес. В digital это уже норма, но в широких охватных каналах пока остается вызовом. И здесь аналитика данных и кросс-канальная атрибуция становятся тем, что действительно выделяет агентство на фоне других.

Юлия ГрейсГенеральный директор Advelop

Рекомендации участникам рынка

Покупателям

-

отслеживать изменения ипотечных ставок;

-

рассмотреть возможность покупки в локациях будущих станций метро;

-

использовать период снижения спроса для переговоров о скидках.

Девелоперам

-

использовать инструменты data-driven маркетинга для таргетирования платежеспособной аудитории на поздних этапах воронки

-

тестировать медиамиксы с учетом эконометрики и прогнозных моделей эффективности (например, ROI Navigator);

-

выстраивать digital-first стратегию продвижения: при снижении охватов в классических каналах важно усиливать performance-инструменты;

-

закладывать в стратегию коммуникаций нестандартные форматы: коллаборации с блогерами, инфлюенс-маркетинг, встроенные сюжеты в сериалах и шоу с локальной привязкокой.

Инвесторам

-

рассмотреть элитные объекты в центре Москвы;

-

оценить перспективы локаций у новых станций метро;

-

диверсифицировать портфель между разными сегментами.

Источники

*Источник: bnMap.pro, июнь 2025.

**Источник: bnMap.Pro, 2025, исследованы квартиры и апартаменты, ДДУ, продавец ЮЛ, без учета повторных сделок, Москва и Новая Москва.

*** Источник: Mediascope Мониторинг рекламы в СМИ, офлайн медиа, 2023—2025, эстимация агентства.

****Источник: «Яндекс. Wordstat, 2025, запрос “купить квартиру”, Москва и Московская область, все устройства.

Лучшее в блогах

Вам понравится

Группа Russ (входит в RWB) расширяет возможности продвижения для уральских предпринимателей и запускает Локальный BrandBoom в Екатеринбурге. Теперь рекламодатели смогут реализовывать рекламные кампании, которые обеспечивают высокозаметное присутствие бренда в столице Урала.

13 ноября 2025 года в Москве, в бизнес-центре «Павелецкая Плаза», прошла Региональная конференция Союза операторов наружной рекламы (СОНР). Представители рекламного рынка, эксперты и партнёры обсудили текущую ситуацию и перспективы развития наружной рекламы в регионах России.

Неделя рекламы

Неделя рекламы  Энциклопедия обмана

Энциклопедия обмана