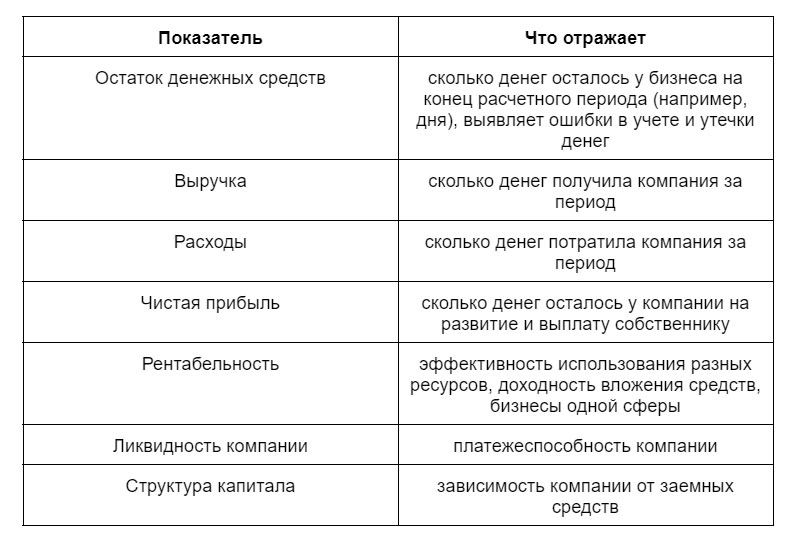

7 показателей для контроля денег в бизнесе

Всем привет! Это сервис учета финансов для бизнеса ПланФакт. Иногда кажется, что в финансовом учете десятки разных отчетов и показателей, которые сложно считать. С одной стороны это так, но с другой — это важные финансовые метрики, которые помогают вовремя заметить проблемы и принять меры.

Выручка

Выручка — это деньги, которые компания заработала на реализации продукции или оказании услуг. Некоторые предприниматели часто путают этот показатель с прибылью. К выручке относятся деньги, которые бизнес получает от своей деятельности, но из этих денег нужно оплачивать расходы, например, налоги. Показатель выручки используют, чтобы понимать, сколько приносят продажи. В идеале эта цифра должна постоянно расти.

Выручку смотрят в разрезе двух отчетов:

-

В отчете о движении денежных средств. Поступления от основной деятельности компании. Считаются по факту поступления денег на счет.

-

В отчете о прибылях и убытках. Доходы от выполненных обязательств, например, от оказанных услуг и отгруженных товаров. Доходы считаются по актам, а не фактическому поступлению денег.

Выручку важно отслеживать по всем направлениям компании. Бывает, что разные подразделения присылают показатели, которые не сходятся друг с другом. Например, бухгалтерия показывает общий объем выручки в 40 миллионов рублей, но по отчетам подразделений получается другая сумма. Поэтому важно внедрять финансовый учет, чтобы итоговый показатель был точным. Например, с помощью сервиса ПланФакт.

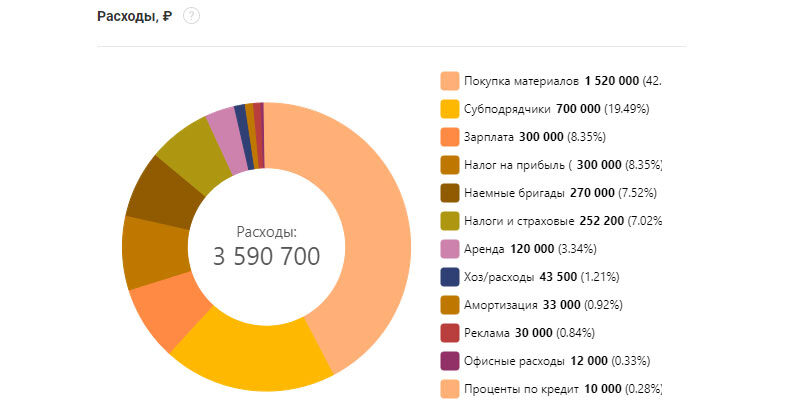

Расходы

Расходы — это деньги, которые компания тратит на ресурсы, чтобы получить доходы за определенный период времени. К расходам относят заработную плату, закупку сырья, оплату коммунальных услуг. Собственники видят, сколько денег нужно тратить на деятельность компании.Собственникам важно смотреть не только итоговые цифры, а также видеть из чего расходы состоят. Для этого полезно использовать сервисы финансового учета, которые наглядно показывают структуру расходов. Например, станет понятно, сколько компания тратит на закупку сырья. Возможно, эта доля слишком большая, а расходы можно оптимизировать.

Отдельно стоит контролировать расходы на операционную деятельность. Эти цифры помогают понять, насколько прибыльна основная деятельность компании.

Остаток денег на счетах

Этот показатель образуется в результате разницы всех поступлений и выплат.

Считается по стандартной формуле:

ОДС (Остаток денежных средств) = ОДС на начало периода + Приход средств — Платежи

Показатель смотрят в отчете ДДС (Движение денежных средств). Итоговая цифра должна совпадать с суммой, которая есть в кассе или на счетах. Этот показатель помогает контролировать деньги компании и защищает от растраты.

На остаток денежных средств влияет общий поток денег в компании, который делится на три составляющих:

-

Операционный поток — деньги, которые связаны с основной деятельностью компании. Например, закупка сырья и зарплата сотрудникам. Если у бизнеса все в порядке, то этот показатель положительный.

-

Инвестиционный поток — финансовые операции, которые связаны с покупкой активов.

-

Финансовый поток — это внешнее финансирование компании или выплаты дивидендов. Например, оформление займов или кредитов.

Чистая прибыль

Этот показатель показывает успешность бизнеса и сколько собственники могут взять себе в качестве дивидендов. При расчетах важно учитывать именно все расходы: от налогов до аренды. Показатель считают по простой формуле:

Чистая прибыль = Выручка — (Производственные расходы + Косвенные расходы + Амортизация + Налоги на прибыль + Проценты по кредитам)

Производственные или прямые расходы — это затраты на производство товаров или услуг. Например, закупка сырья или зарплата сотрудника, который производит товар.

Косвенные расходы — это затраты, которые не влияют напрямую на производство товаров или услуг, но связаны с ними. Например, зарплата административных сотрудников или бюджет на маркетинг.

Показатель чистой прибыли всегда смотрят в связке с показателем выручки. Если выручка растет, а прибыль нет, то в бизнесе точно что-то идет не так.

Рентабельность

Рентабельность — это соотношение вложенных денег и полученной прибыли. Показывает с какой эффективностью расходуются ресурсы компании.

Многие финансисты считают, что это главный показатель для определения эффективности бизнеса. Например, выручка одной компании 10 миллионов рублей в месяц, а у другой больше 50 миллионов рублей. Но это не значит, что компания с меньшей выручкой работает менее эффективно. Эффективность смотрят по рентабельности, которую считают по формуле:

Рентабельность прибыли = Прибыль / Выручка

Для расчета используют показатель чистой прибыли, то есть деньги, которые остаются после вычета всех затрат. Показатель считают в процентах. Например, магазин кроссовок получил выручку в 10 миллионов, а прибыль составила 6,5 миллиона рублей.

Рентабельность = 6 500 000 / 10 000 000×100% = 65%. Этот показатель можно сравнить со средними показателями по отрасли на сайте ФНС и понять, насколько эффективно работает бизнес. Показатели более 30% считаются эффективными.

Показатели смотрят в балансовом отчете, и отчете о прибылях и убытках. Можно считать не только рентабельность прибыли, но и продаж, активов, инвестиций.

Ликвидность

По этому показателю смотрят, как быстро компания может рассчитаться по своим долгам, если продаст активы. Активы — это имущество, которое можно быстро продать по приемлемой цене.

Для бизнеса чаще всего считают коэффициент быстрой ликвидности (КБЛ) по стандартной формуле:

КБЛ = (Дебиторская задолженность (краткосрочная) + Финансовые вложения (краткосрочные) + Денежные средства) / Обязательства (краткосрочные).

Краткосрочные обязательства — это обязательства, которые нужно погасить в течение года. Нормальные показатели для быстрой ликвидности находятся между 0,8-1. Если показатель меньше, то денег не хватает, а если больше, то деньги тратятся не эффективно.

Структура капитала

Бизнес может развиваться с помощью собственных денег или за счет заемных средств. Есть показатель финансового рычага, который показывает устойчивость компании, то есть зависимость бизнеса от внешнего финансирования. Для расчета используют формулу:

Финансовый рычаг (коэффициент) = Внешний капитал / Внутренний капитал.

Показатели берут в балансовом отчете. Оптимальный показатель находится в диапазоне 0,5-0,7. Если показатель меньше, то бизнес устойчивый, а если больше, то компания в сильной зависимости от внешнего финансирования.

Используйте таблицу финансовых показателей бизнеса, чтобы контролировать финансовое состояние и не допустить момента, когда у компании не будет денег, чтобы заплатить по обязательствам или на развитие.

Еще больше материалов о ведении бизнеса и деньгах можно найти в телеграм-канале и блоге ПланФакта.

Лучшее в блогах

Вам понравится

Анкетирование — эффективный способ получить точные данные о том, что нравится аудитории. В рамках сотрудничества с дочкой крупной корпорации, которая управляет HR-платформой, мы протестировали несколько способов сбора информации и обработали более 500 анкет. Лучший способ и безоговорочный лидер оказались неожиданными.

В этой статье разберём, что такое юридическая значимость электронных документов, какие требования предъявляет закон к использованию электронных документов, а также узнаем, на что обращать внимание бизнесу, чтобы использовать их максимально эффективно и безопасно.

Неделя рекламы

Неделя рекламы  Энциклопедия обмана

Энциклопедия обмана